如果你为非美国个人,在认购美国企业债劵前,请填写和签署美国国家税务局W-8BEN表格并交回我们任何一家分行,你也可通过"恒生投资快"应用程式提交W -8BEN代用表格。

请查阅相关重要风险警告。

你的要求暂时未能执行,请稍后再试。

关于信贷评级

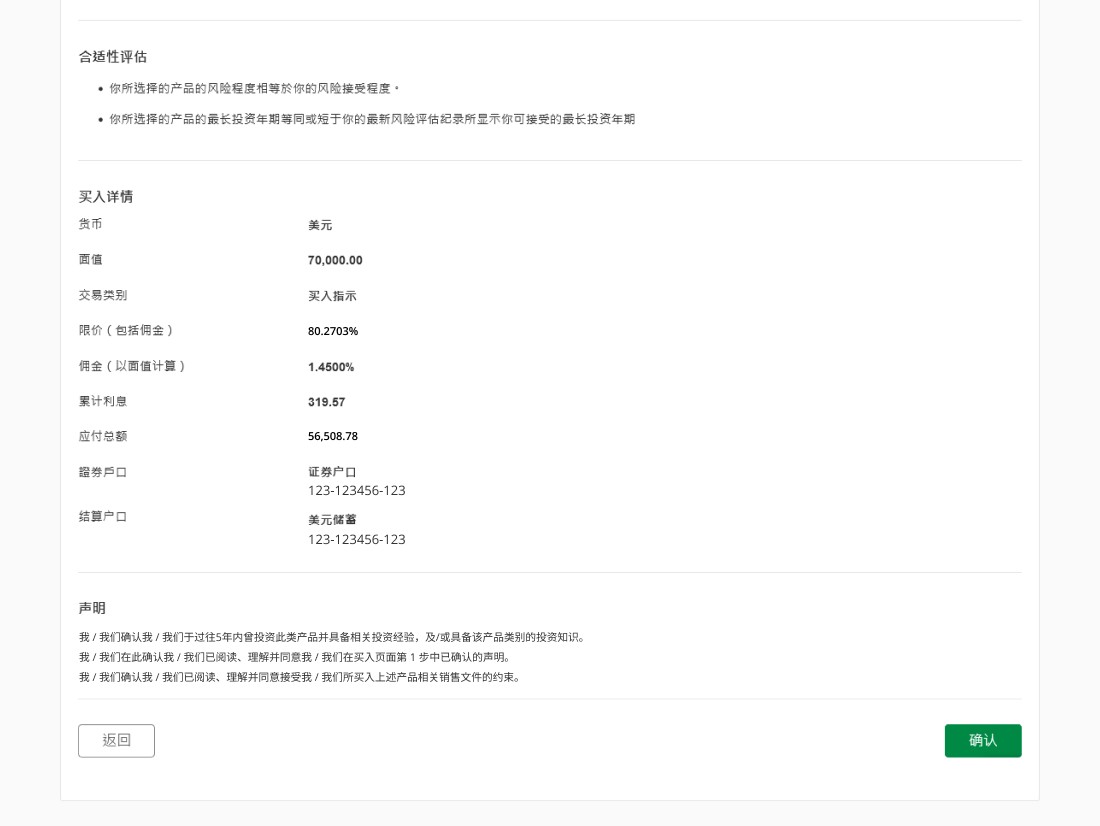

债券的信贷评级反映它的信贷质素,以及发行人在到期时偿还债券的利息和/或本金的财务能力。信贷评级机构 (例如穆迪和标准普尔) 是债券本身或发行人评估信贷评级。投资者必须注意,信贷评级只反映某一信贷评级机构的看法,而且可能会不时转变。

投资级的信贷评级:

| 穆迪 |

标准普尔 |

评级的含义 |

|---|---|---|

| Aaa | AAA | 最高质素 |

| Aa1, Aa2, Aa3 | AA+, AA, AA- | 高质素 |

| A1, A2, A3 | A+, A, A- | 上中等质素 |

| Baa1, Baa2, Baa3 | BBB+, BBB, BBB- | 中等质素 |

非投资级的信贷评级:

| 穆迪 |

标准普尔 |

评级的含义 |

|---|---|---|

| Ba | BB | 投机 |

| B, Caa | B, CCC, CC | 高度投机 |

| Ca, C | D | 违约 |

穆迪采用数字指标1、2、3。例如 : A1级债券比A2级债券信用更好。标准普尔则采用正负号作指标。例如 : A+级债券比A级债券信用更好; A级债券比A-级债券信用更好。

信贷评级会影响债券收益。评级越低,债券的收益亦相对较高因投资者所承受的风险较高。

投资级别债券是指拥有穆迪Baa3或以上和标普BBB-或以上评级的债券,这类债券的信用级别较高。

相反地,非投资级别债券是指拥有穆迪Ba1或以下和标普BB+或以下评级的债券,这类债券的信用级别较低,并有较高的违约风险。

有关信贷评级意见的注意事项

信贷评级主要是为了向投资者和市场参与者提供有关债券和其发行人的信用风险。 投资者应咨询其中介人以取得某一特定债券的最新信贷评级。

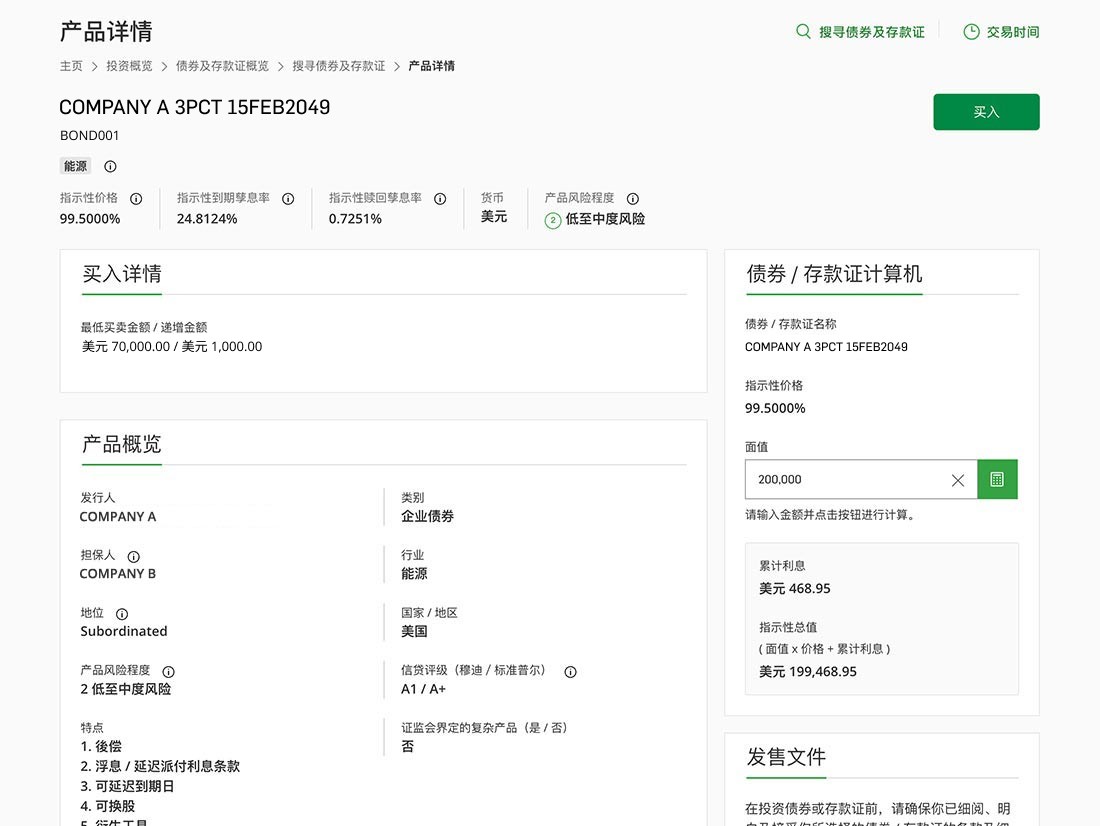

债券是由政府、企业或其他发行人向债券持有人发行的一种债务工具。市场上的债券种类繁多,包括定息债券、浮息债券、零息债券和可换股债券等。债券持有人等如向债券发行人借出款项,而债券发行人承诺在债券的有效期内按时支付利息,并在到期时偿还本金。

目前,恒生银行提供多种以主要货币结算,由政府 (包括中国政府和香港特别行政区政府)、本地半官方机构、超国家机构和企业发行的债券,投资年期由1年至10年不等,而票面收益亦各异,选择众多,能符合投资者的不同需要。

存款证是与债券类似的债务工具的一种。存款证是由金融机构 (例如银行) 发行。存款证持有人等如向存款证发行人借出款项,而存款证发行人承诺在存款证到期时偿还本金和支付利息。

目前,恒生银行提供不同年期、不同货币结算的存款证类型,有机会让投资者选择符合其投资目标的产品。

债券的交易价格可根据当时市场情况 (如现行市场利率、债券的信贷评级转变以及市场上类似债券的供求) 进行交易,并且可能不符合债券持有人的预期。

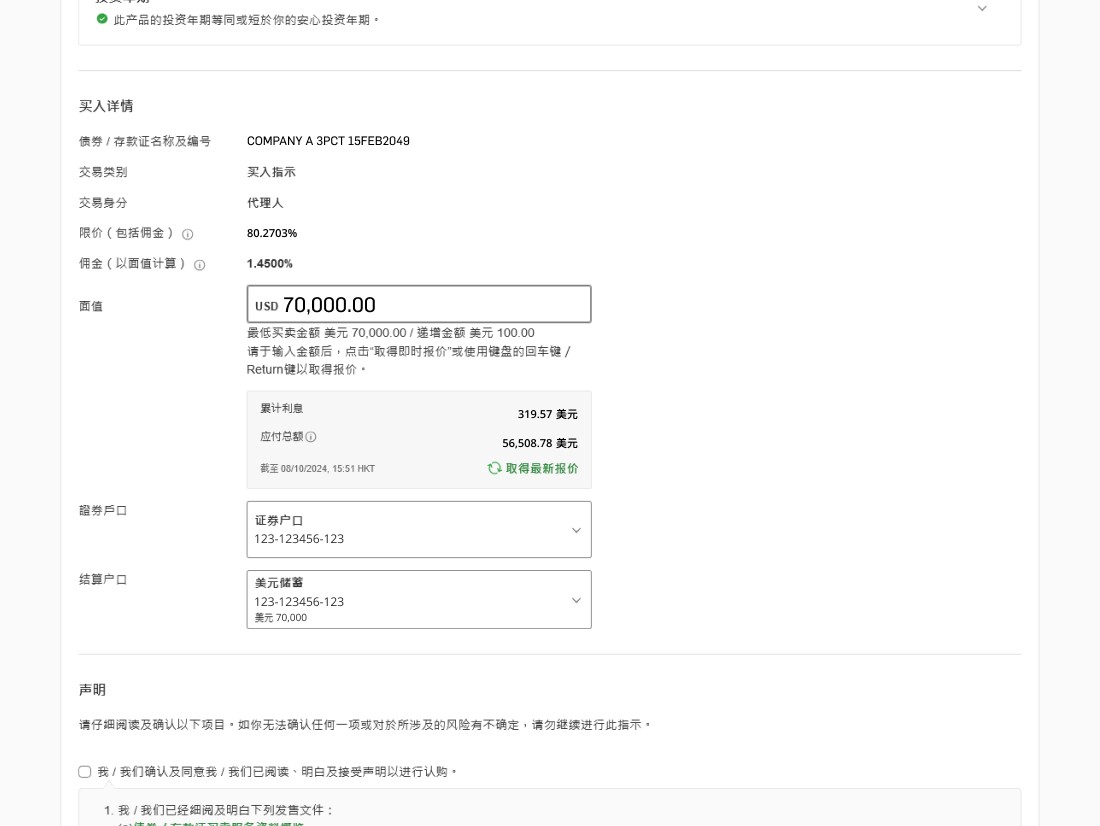

假设你认购以下条款之债券:

项目

单位

投资金额

98,000美元

固定利率

98%

票面利率

年利率3%

债券面值

100,000美元

到期日

2018年12月15日

每年收取3%利息

钱小姐在债券到期前,每年将会收到3,000美元利息 (100,000美元 x 3%年利率),直至期满而钱小姐在到期时将可收到最後一期的3,000美元利息和100,000美元的本金。

2013年

3,000美元 (100,000美元 x 3%)

2014年

3,000美元 (100,000美元 x 3%)

2015年

3,000美元 (100,000美元 x 3%)

2016年

3,000美元 (100,000美元 x 3%)

2017年

3,000美元 (100,000美元 x 3%)

2018年

3,000美元 (100,000美元 x 3%)

以市价卖出债券

假如钱小姐在2013年6月以市价102%把债券卖出,钱小姐将可收到1,500美元的累计利息和因出售债券所得的102,000美元 (102/100 x 100,000美元)。

2012年

投资金额98,000美元

2013年

购回债券收回本息103,500美元

不一定会在到期时收取债券的面值

倘若发行人在2015年12月15日或之前无力偿债及无法履行其於债券项下的责任,则钱小姐自上次收息日后将不会收取任何利息金额,而在最坏的情况下,钱小姐不一定会在到期时收取债券的面值。

2012年

投资金额98,000美元

2013年

3,000美元 (100,000美元 x 3%)

2014年

3,000美元 (100,000美元 x 3%)

2015年

发生违约事件

"债券及存款证买卖服务"的相关文件

发行人

借入资金的机构。债券一般会根据发债机构的性质分类,例如企业债券 (由公司或其附属公司发行) 、政府债券 (例如由香港金融管理局发行的外汇基金债券) 和由超国家机构 (例如世界银行) 发行的债券。

本金

或称债券"票面值"或"面值",即在债券到期日须向持有人付还的款项。

票面息率

发债机构以此息率每年按债券的本金向持有人支付利息。利息通常定期派发,例如每年、每半年或每季一次。而存款证的票面息率则通常是会在到期时派发。票面息率可以是定息 (即在债券有效期内维持不变) 、浮息 (定期根据某指定基准重新厘定,例如以香港银行同业拆息为基准再加某个差额) ,甚至是零息率。零息债券通常会以低于本金的价格发售,债券持有人的获利就是债券的买入价与到期时偿还本金之间的差额。

派息次数

指债券通常每隔多久支付票息一次,如每年、每半年、每季派息一次。

年期

指债券的有效期,即发债机构承诺在这段期间 (通常以年计算) 履行发行债券所涉及的责任。如债券并无预设到期日,可视为"永续债券"。

保证人

有些债券会获第三者 (称为保证人) 提供保证,若发债机构违责,保证人会向债券持有人付还本金及/或利息。

到期日

债券持有人可在当日收取债券的本金和累计利息。

债券孳息率

债券孳息率是投资者变现债券所获得的回报金额。 债券孳息率有几种类型。债券的实际债券孳息率取决于认购或购买价格,可能高于或低于指定的票面利率。目前常用的债券孳息率指标有3种,分别为现时孳息率、到期孳息率 (YTM) 和至通知赎回时孳息率 (YTC)。

现时孳息率

即按年回报率,计算方法是将债券现时的年度票面息除以其债券价格。

到期孳息率

预计持有债券至到期时所得到的回报率,通常以每年回报率的形式表达。

至通知赎回时孳息率

由开始持有可赎回债券起计,直至赎回日为止的回报率,只适用于到期前被提早赎回的债券。

想认识更多有关债券的资讯,请浏览"钱家有道"网站。

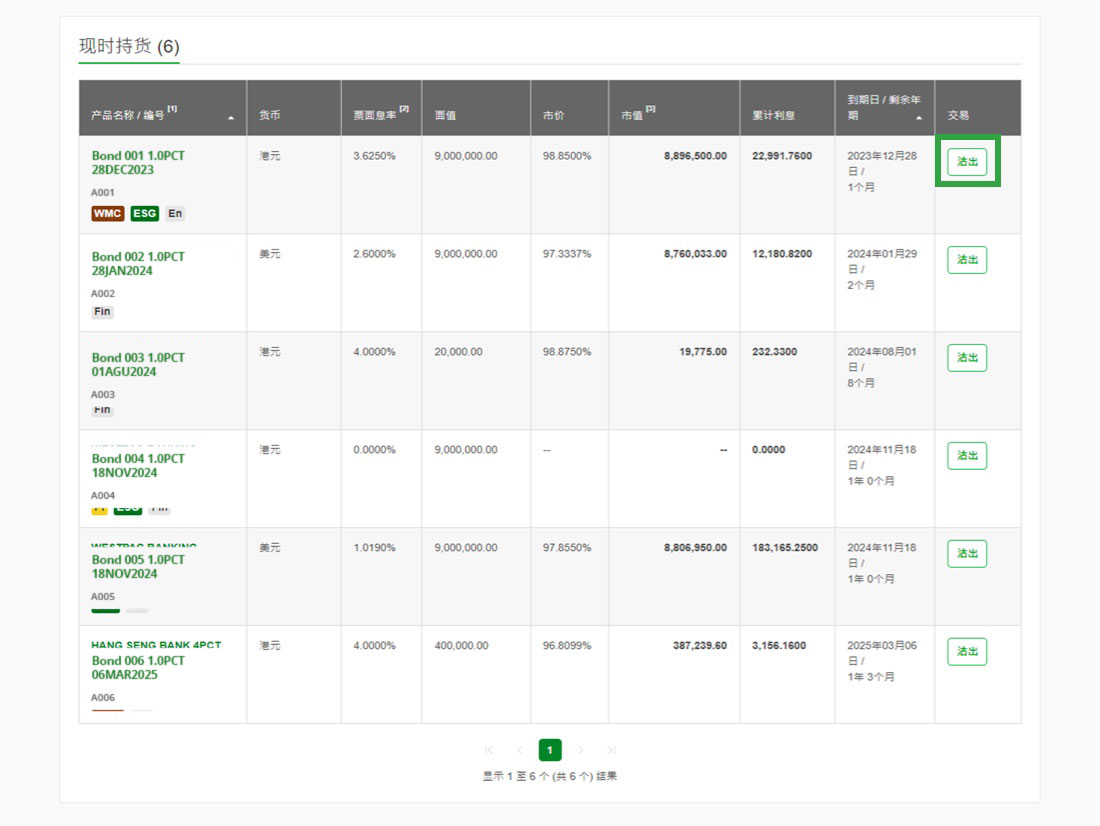

PI – 专业投资者

WMC – 跨境理财通[4]

Comm – 电讯服务

Condis – 非必需消费品

Constp – 必需消费品

Div – 多元化企业

En – 能源

Fin – 金融

Go – 政府

Health – 健康护理

Ind – 工业

Mat – 原料

RE – 房地产

Tech – 科技

Util – 公共事业

合资格的债券 / 存款证具有以下特征:

更多详情请查看恒生香港《跨境理财通零售债券一览表》或致电 "跨境理财通" 客户服务热线 (852) 2912 3456 (香港) 或 (86) 4001 20 3456 (内地)。

客户服务热线详情:

适用于香港和内地:

"跨境理财通" 客户服务热线的开放时间为星期一至五,上午9时至下午6时正,周末及香港公众假期除外。

适用于内地:

如你身处内地,可选择通过免费查询专线与我们联络。不论透过手机、固网电话、公共电话或电话卡致电此专线,均免收长途电话费用。

更多详情,请咨询相关服务供应商。客户必须受服务供应商不时订定的服务章则及条款约束。就有关服务的所有索赔、纠纷或投诉直接向服务供应商提出,以寻求解决方案。恒生银行有限公司 (恒生香港) 概不承担任何责任。

我们将根据您的要求显示於 “跨境理财通 - 南向通” 计划下合资格的债券 / 存款证产品列表。该列表仅提供公开及一般资料和作为参考之用,并非亦不应被视为招揽、推介或就任何投资服务或投资产品提供意见或作出要约。投资者须注意,所有投资涉及风险(包括可能会损失投资本金的风险),债券/ 存款证价格可升亦可跌,过往表现未必可作为日後表现的指引。投资者不应只根据本资讯而作出任何投资决定。因此,於作出任何投资决定前,投资者应小心阅读债券/ 存款证的销售文件 (包括各项风险因素之全文) 及风险披露文件。投资者也应仔细考虑自己的投资目标、投资经验、投资年期、财政状况、风险承受能力、税务後果及特定需要,以决定该投资是否适合其本身,亦应了解投资产品的性质、条款及风险。投资者如对其投资有任何疑问,请咨询独立的专业意见。

想了解更多债券投资详情?

想了解更多债券投资详情?

立刻咨询 H A R O