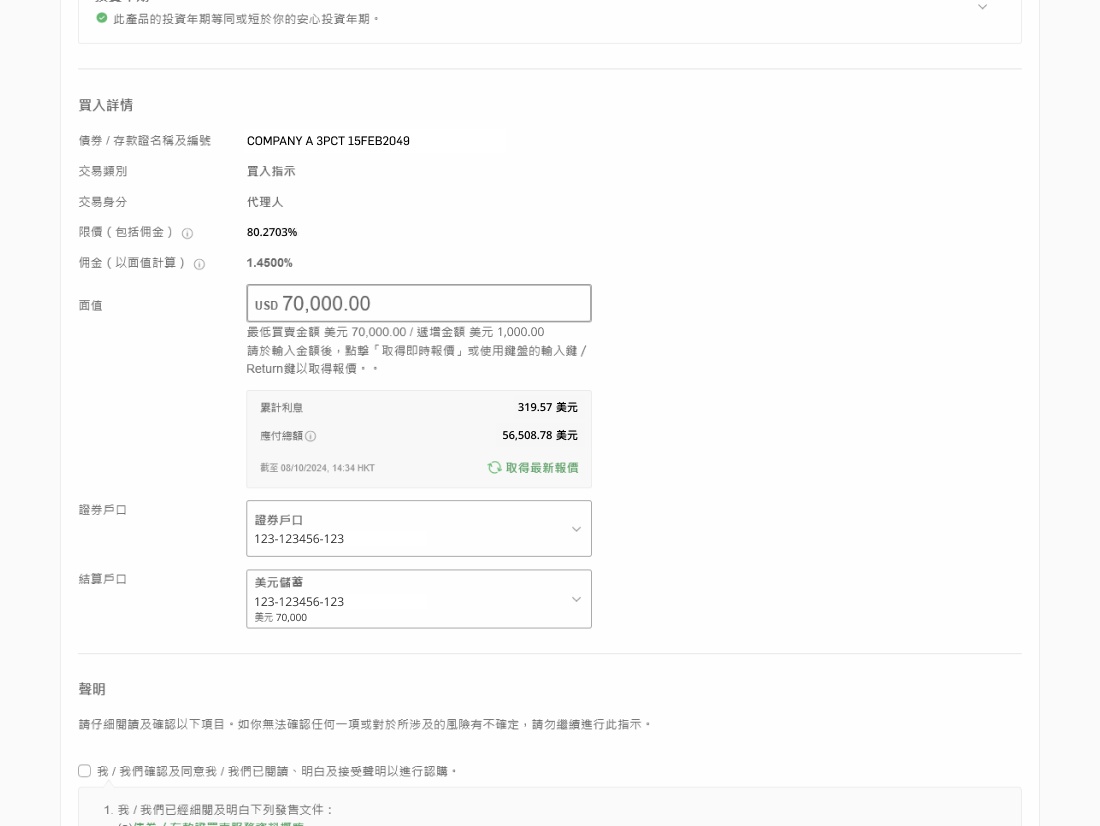

如果你為非美國個人,在認購美國企業債劵前,請填寫和簽署美國國家稅務局W-8BEN表格並交回我們任何一間分行,你亦可透過「恒生投資快」應用程式提交W-8BEN代用表格。

請查閲相關重要風險警告。

你的要求暫時未能執行,請稍後再試。

關於信貸評級

債券的信貸評級反映它的信貸質素,以及發行人於到期時償還債券的利息及/或本金的財務能力。信貸評級機構(例如穆迪及標準普爾)為債券本身或發行人評估信貸評級。投資者必須注意,信貸評級只反映某一信貸評級機構的看法,而且可能會不時轉變。

投資級的信貸評級:

| 穆迪 |

標準普爾 |

評級的含義 |

|---|---|---|

| Aaa | AAA | 最高質素 |

| Aa1, Aa2, Aa3 | AA+, AA, AA- | 高質素 |

| A1, A2, A3 | A+, A, A- | 上中等質素 |

| Baa1, Baa2, Baa3 | BBB+, BBB, BBB- | 中等質素 |

非投資級的信貸評級:

| 穆迪 |

標準普爾 |

評級的含義 |

|---|---|---|

| Ba | BB | 投機 |

| B, Caa | B, CCC, CC | 高度投機 |

| Ca, C | D | 違約 |

穆迪採用數字指標1、2、3。例如:A1級債券比A2級債券信用更好。標準普爾則採用正負號作指標。例如:A+級債券比A級債券信用更好; A級債券比A-級債券信用更好。

信貸評級會影響債券收益。評級越低,債券的收益亦相對較高因投資者所承受的風險較高。

投資級別債券是指擁有穆迪Baa3或以上及標普BBB-或以上評級的債券,這類債券的信用級別較高。

相反地,非投資級別債券是指擁有穆迪Ba1或以下及標普BB+或以下評級的債券,這類債券的信用級別較低,並有較高的違約風險。

有關信貸評級意見的注意事項

信貸評級主要是為了向投資者和市場參與者提供有關債券及其發行人的信用風險。 投資者應諮詢其中介人以取得某一特定債券的最新信貸評級。

債券是由政府、企業或其他發行人向債券持有人發行的一種債務工具。 市場上的債券種類繁多,包括定息債券、浮息債券、零息債券及可換股債券等。債券持有人等如向債券發行人借出款項,而債券發行人承諾在債券的有效期內按時支付利息,並在到期時償還本金。

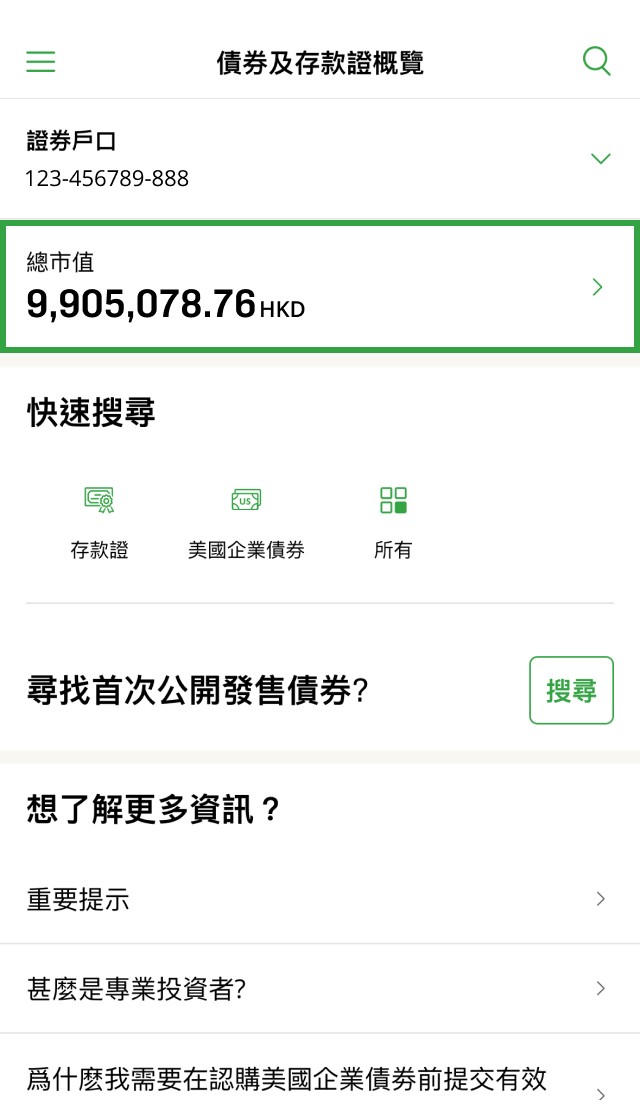

目前,恒生銀行提供多種以主要貨幣結算,由政府 (包括中國政府及香港特別行政區政府)、本地半官方機構、超國家機構及企業發行的債券,投資年期由1年至10年不等,而票面收益亦各異,選擇眾多,能符合投資者的不同需要。

存款證是與債券類似的債務工具的一種。存款證是由金融機構 (例如銀行) 發行。存款證持有人等如向存款證發行人借出款項,而存款證發行人承諾在存款證到期時償還本金及支付利息。

目前,恒生銀行提供不同年期、不同貨幣結算的存款證類型,有機會讓投資者選擇符合其投資目標的產品。

債券的交易價格可根據當時市場情況(如現行市場利率、債券的信貸評級轉變以及市場上類似債券的供求)進行交易,並且可能不符合債券持有人的預期。

假設你認購以下條款之債券:

項目

單位

投資金額

98,000美元

固定利率

98%

票面利率

年利率3%

債券面值

100,000美元

到期日

2018年12月15日

每年收取3%利息

錢小姐於債券到期前,每年將會收到3,000美元利息 (100,000美元 x 3%年利率),直至期滿而錢小姐於到期時將可收到最後一期的3,000美元利息及100,000美元之本金。

2013

$3,000美元(100,000美元x3%)

2014

$3,000美元(100,000美元x3%)

2015

$3,000美元(100,000美元x3%)

2016

$3,000美元(100,000美元x3%)

2017

$3,000美元(100,000美元x3%)

2018

$3,000美元(100,000美元x3%)

以市價賣出債券

假如錢小姐於2013年6月以市價102%把債券賣出,錢小姐將可收到1,500美元之累計利息及因出售債券所得的102,000美元(102/100 x 100,000美元)。

2012

投資金額 98,000美元

2013

購回債券收回本息 103,500美元

未必會於到期時收取債券的面值

倘若發行人於2015年12月15日或之前無力償債及未能履行其於債券項下的責任,則錢小姐自上次收息日後將不會收取任何利息金額,而在最壞的情況下,錢小姐未必會於到期時收取債券的面值。

2012

投資金額 98,000美元

2013

$3,000美元(100,000美元x3%)

2014

$3,000美元(100,000美元x3%)

2015

發生違約事件

「債券及存款證買賣服務」之相關文件

發行人

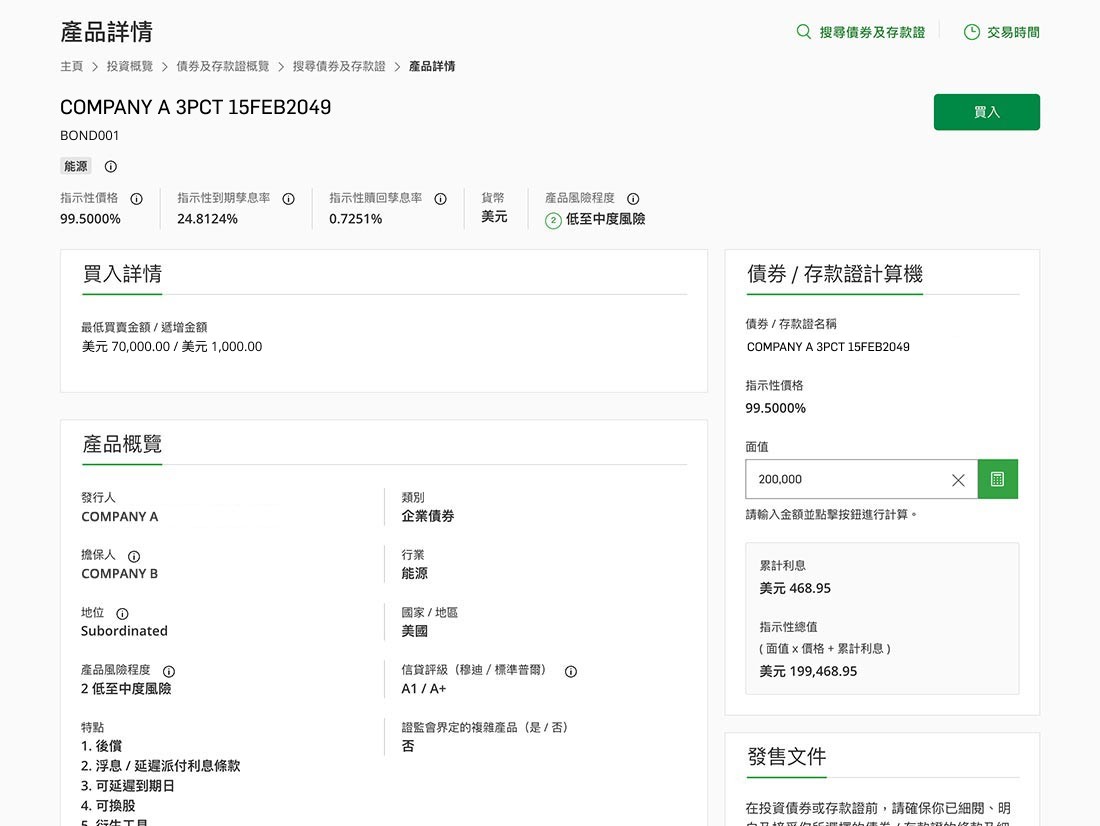

借入資金的機構。債券一般會根據發債機構的性質分類,例如企業債券(由公司或其附屬公司發行) 、政府債券 (例如由香港金融管理局發行的外匯基金債券) 及由超國家機構 (例如世界銀行) 發行的債券。

本金

或稱債券「票面值」或「面值」,即在債券到期日須向持有人付還的款項。

票面息率

發債機構以此息率每年按債券的本金向持有人支付利息。利息通常定期派發,例如每年、每半年或每季一次。而存款證的票面息率則通常是會於到期時派發。票面息率可以是定息 (即在債券有效期內維持不變) 、浮息 (定期根據某指定基準重新釐定,例如以香港銀行同業拆息為基準再加某個差額) ,甚至是零息率。零息債券通常會以低於本金的價格發售,債券持有人的獲利就是債券的買入價與到期時償還本金之間的差額。

派息次數

指債券通常每隔多久支付票息一次,如每年、每半年、每季派息一次。

年期

指債券的有效期,即發債機構承諾在這段期間 (通常以年計算) 履行發行債券所涉及的責任。如債券並無預設到期日,可視為「永續債券」。

保證人

有些債券會獲第三者 (稱為保證人) 提供保證,若發債機構違責,保證人會向債券持有人付還本金及/或利息。

到期日

債券持有人可於當日收取債券的本金及累計利息。

債券孳息率

債券孳息率是投資者變現債券所獲得的回報金額。 債券孳息率有幾種類型。債券的實際債券孳息率取決於認購或購買價格,可能高於或低於指定的票面利率。目前常用的債券孳息率指標有三種,分別為現時孳息率、到期孳息率(YTM)和至通知贖回時孳息率(YTC)。

現時孳息率

即按年回報率,計算方法是將債券現時的年度票面息除以其債券價格。

到期孳息率

預計持有債券至到期時所得到的回報率,通常以每年回報率的形式表達。

至通知贖回時孳息率

由開始持有可贖回債券起計,直至贖回日為止的回報率,只適用於到期前被提早贖回的債券。

想認識更多有關債券的資訊,請瀏覽「 錢家有道」網站。

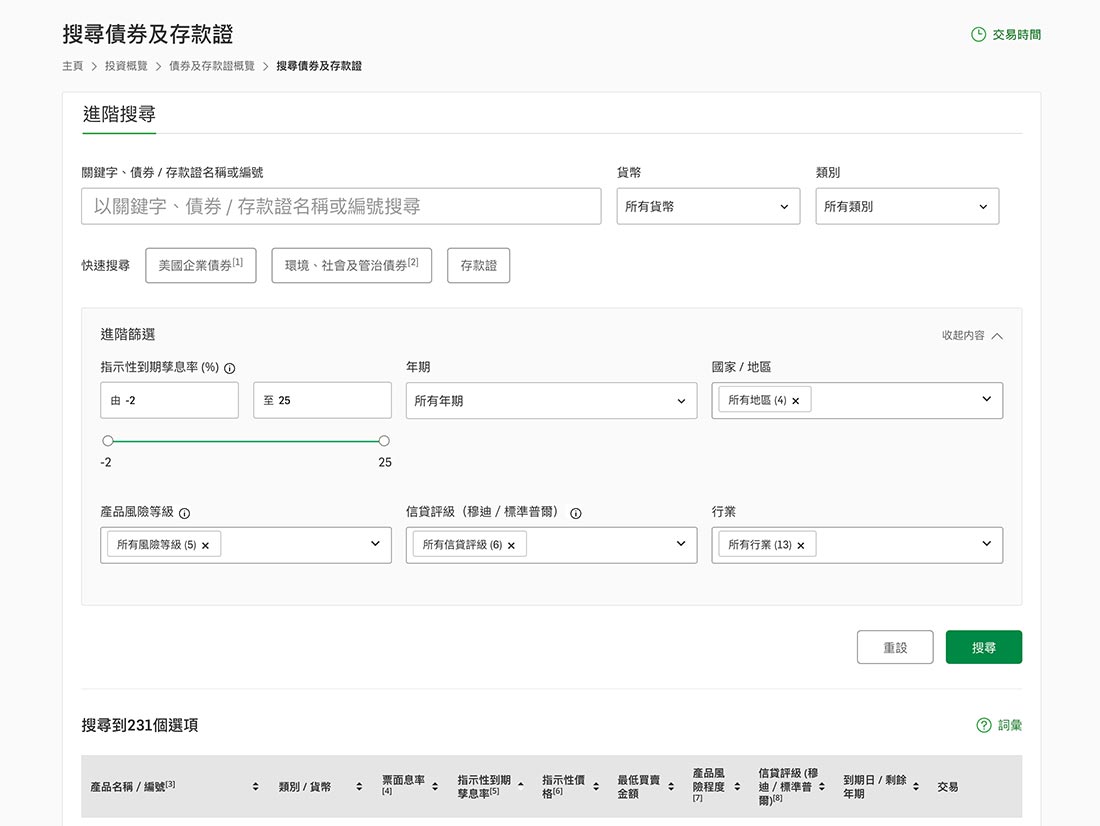

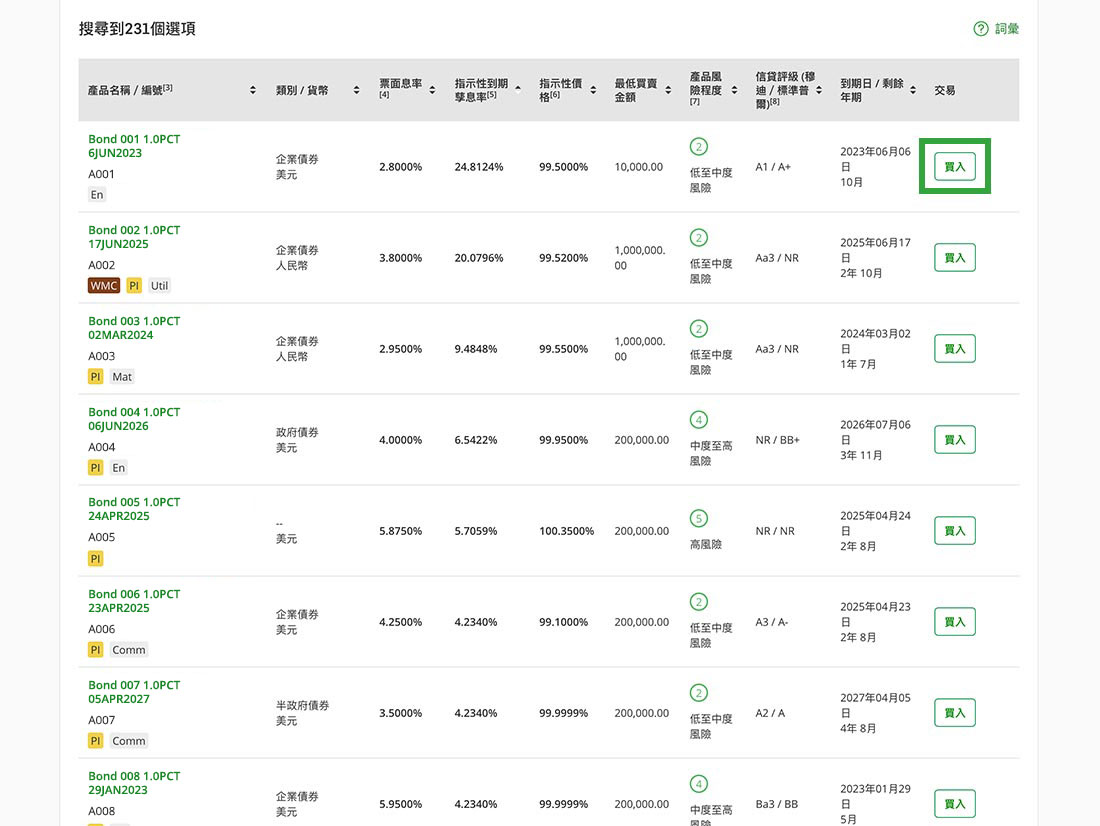

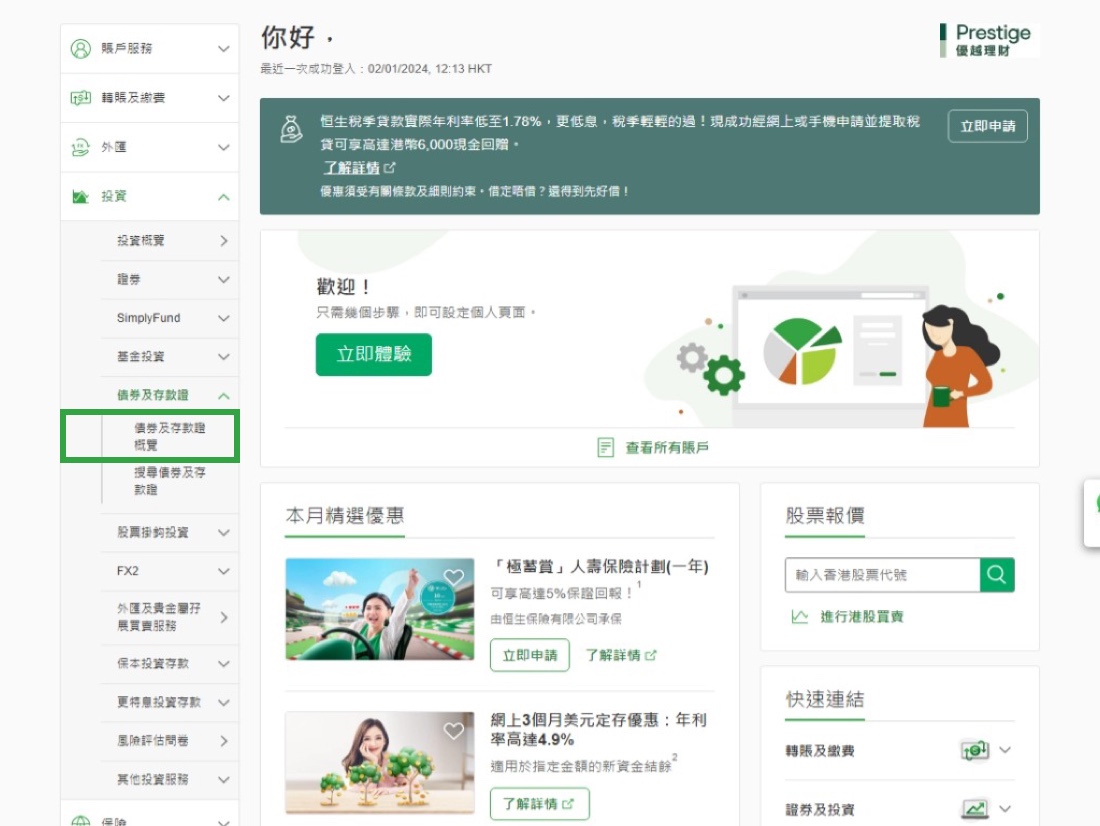

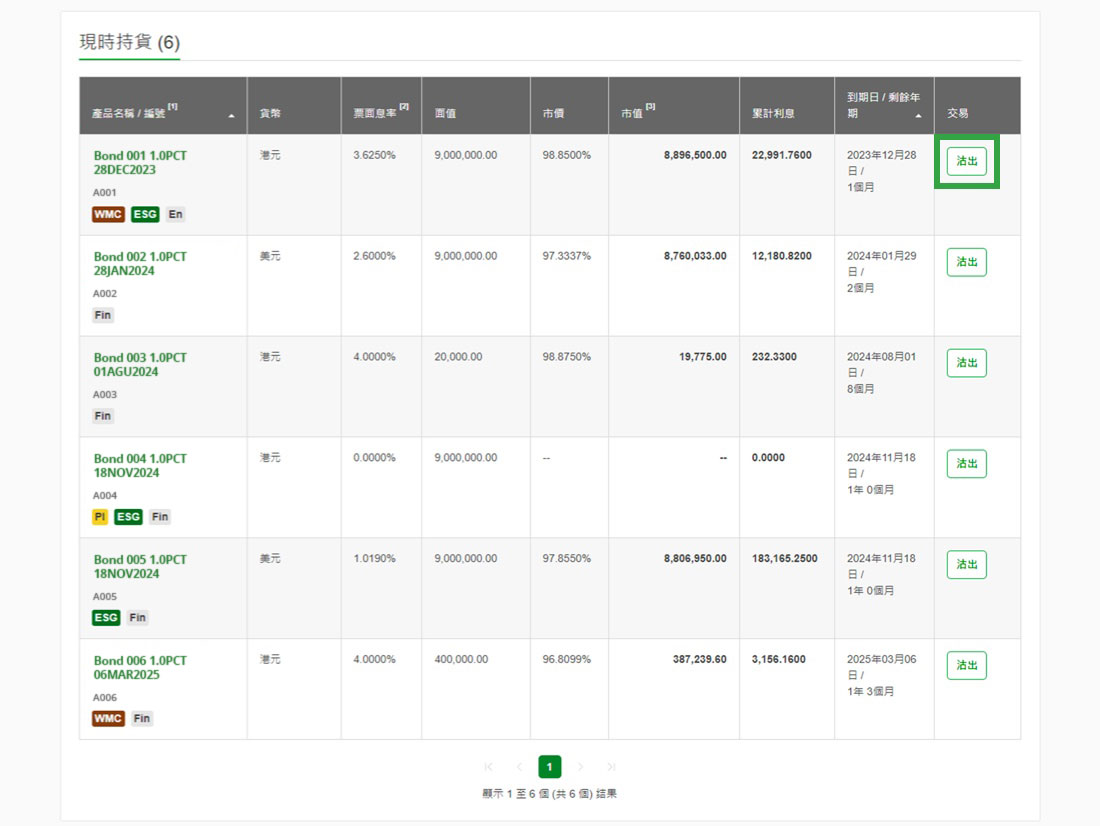

PI - 專業投資者

WMC - 跨境理財通[4]

Comm - 電訊服務

Condis - 非必需消費品

Constp - 必需消費品

Div - 多元化企業

En - 能源

Fin - 金融

Go - 政府

Health - 健康護理

Ind - 工業

Mat - 原料

RE - 房地產

Tech - 科技

Util - 公共事業

合資格的債券 / 存款證具有以下特徵:

更多詳情请查看恒生香港《跨境理財通零售債券一覽表》 或致電「跨境理財通」客戶服務熱線 (852) 2912 3456 (香港) 或 (86) 4001 20 3456 (內地)。

客戶服務熱線詳情:

適用於香港和內地:

「跨境理財通」客戶服務熱線的開放時間為星期一至五,上午9時至下午6時正,周末及香港公眾假期除外。

適用於內地:

如你身處内地, 可選擇透過免費查詢專線與我們聯絡。不論透過手機、固網電話、公共電話或電話卡致電此專線,均免收長途電話費用。

有關詳情,請聯絡有關服務供應商。客戶必須受服務供應商不時訂定之服務章則及條款約束,及就有關服務的所有索賠、糾紛或投訴直接向服務供應商提出並解決。 恒生銀行有限公司 (恒生香港) 概不承擔任何責任。

我們將根據您的要求顯示於「跨境理財通 - 南向通」計劃下合資格的債券/ 存款證產品列表。該列表僅提供公開及一般資料和作為參考之用,並非亦不應被視為招攬、推介或就任何投資服務或投資產品提供意見或作出要約。投資者須注意,所有投資涉及風險 (包括可能會損失投資本金的風險),債券 / 存款證價格可升亦可跌,過往表現未必可作為日後表現的指引。投資者不應只根據本資訊而作出任何投資決定。因此,於作出任何投資決定前,投資者應小心閱讀債券/ 存款證的銷售文件 (包括各項風險因素之全文) 及風險披露文件。投資者也應仔細考慮自己的投資目標、投資經驗、投資年期、財政狀況、風險承受能力、稅務後果及特定需要,以決定該投資是否適合其本身,亦應了解投資產品的性質、條款及風險。投資者如對其投資有任何疑問,請諮詢獨立的專業意見。

想知多啲債券投資詳情?

想知多啲債券投資詳情?

立刻諮詢 H A R O